Investičné byty sú na Slovensku jedným z najpopulárnejších spôsobov, ako zhodnotiť svoje peniaze. Prvé, čo väčšinou napadne ľuďom, ak majú väčší objem peňazí na účte, je kúpa bytu, z ktorého očakávajú pasívny príjem z prenájmu nehnuteľnosti a bezpečné uloženie financií.

Ale je investičný byt tou správnou cestou pre vás? Máte správne nastavené očakávania?

Tento článok vám ukáže, čo všetko treba zvážiť, predtým ako sa rozhodnete investovať do nehnuteľnosti, ako si vypočítať návratnosť investičného bytu a alternatívny k tejto investícií.

Výhody a nevýhody investičného bytu

Kúpa investičného bytu je podnikanie s nehnuteľnosťami, takže prináša výhody, ale aj riziká, ktoré je dôležité poznať a hlavne zvážiť ako ste schopný ich znášať.

Výhody investičného bytu:

1. Pasívny príjem:

Nájomníci vám nielen pokryjú mesačné náklady na hypotéku, energie a údržbu, ale aj generujú zisk navyše. Tento príjem môžete využiť na budovanie ďalších investícií, splácanie iných záväzkov alebo na zlepšenie vášho životného štýlu. V ideálnom prípade sa z investičného bytu stáva Váš stabilný zdroj príjmu na dlhé roky.

2. Hodnota v čase:

Nehnuteľnosti majú tendenciu zvyšovať svoju hodnotu. Investičné byty v Bratislave alebo iných vyhľadávaných lokalitách môžu dlhodobo stabilne rásť na cene o 5 – 7 % ročne. To znamená, že okrem príjmu z nájmu môže byť váš byt v budúcnosti predaný za vyššiu cenu. (Zdroj: NBS)

3. Daňové výhody/optimalizácia.

Úroky z hypotéky si viete uznať ako náklad, taktiež náklady na údržbu – čo Vám zníži výšku dane z príjmu z prenájmu nehnuteľnosti. Ak predáte nehnuteľnosť po 5 rokoch vlastníctva, tak ste oslobodený od platenia dane z predaja. (Zdroj: Finančná správa)

4. Diverzifikácia:

Pre investorov je investičný byt alebo investičný apartmán zaujímavou alternatívou a doplnkom k iným druhom investícií. Majú stabilnejší vývoj ako kryptomeny alebo niektoré akciové fondy. Okrem toho poskytujú „hmatateľnú“ istotu – niečo, čo investori často vyhľadávajú.

5. Inflácia ako spojenec:

Ceny nájmov a nehnuteľností majú tendenciu rásť spolu s infláciou. To z investičného bytu robí účinný nástroj na ochranu kúpnej sily vašich peňazí.

6. Kontrola nad investíciou:

Na rozdiel od fondov máte plnú kontrolu nad správou investičného bytu. Môžete si vybrať lokalitu, typ nájomníkov, a dokonca sa rozhodnúť, či chcete byt prenajímať dlhodobo alebo prostredníctvom krátkodobých prenájmov, napríklad cez Airbnb.

Nevýhody investičného bytu

1. Počiatočný kapitál:

Investícia do nehnuteľnosti často vyžaduje vysoký vstupný vklad. Ak beriete hypotéku na investičný byt, tak budete potrebovať 10–20 % z celkovej ceny bytu. Alebo 100%, ak kupujete byt v hotovosti. Okrem toho musíte počítať s ďalšími nákladmi, ako sú poplatky za poskytnutie hypotéky, notárske služby, poplatok realitke, či rekonštrukcia. Tento počiatočný kapitál môže byť pre niektorých investorov prekážkou.

2. Starostlivosť o byt:

Byt si vyžaduje pravidelnú údržbu, a to aj v prípade, že ho aktívne neprenajímate. Problémy ako:

- poškodené vybavenie,

- havárie – najčastejšie vytopenie bytu,

- nezodpovední nájomníci,….

môžu spôsobiť dodatočné náklady. Na takéto situácie musíte byť pripravený a mať vytvorenú rezervu, napr. ak sa pokazí práčka, tak Vy ste zodpovedný za opravu/kúpu novej a takéto situácie, by Vás nemali dostať do finančných ťažkostí.

- Ak sa rozhodnete prenajímať cez realitnú kanceláriu, musíte počítať s poplatkami za správu.

3. Riziko výpadku príjmu:

Minimálne raz nastane obdobie, keď bude byt neobsadený, čo znamená, že budete musieť pokryť všetky náklady z vlastného vrecka. To je časté najmä pri: sezónnych výkyvoch, ale aj pri bežných situáciách, kedy nájsť správneho nájomcu môže trvať aj pár týždňov/mesiacov. Ale aj v situáciách, kedy sa byt stane neobývateľným kvôli škodám/potrebnej rekonštrukcií.

4. Problémy s nájomníkmi:

Môžete naraziť na neplatičov, alebo problémových ľudí – sťažnosti susedov, ničenie zariadenia bytu, …. Naša legislatíva nie je najlepšie nastavená, ak si do bytu ubytujete rodinu s deťmi, nemôžete ju len tak vysťahovať, ak nebudú platiť nájomné – stávajú sa z nich chránené osoby. A takýchto prípadov, kedy nájomca sa odmieta vysťahovať, nie je málo.

5. Zmena sadzieb hypoték:

Úrok v banke máte vždy fixovaný na určité obdobie, zmena sadzieb Vás vie aj negatívne zasiahnuť a spôsobiť nárast splátky aj o niekoľko stoviek eur mesačne (túto situáciu aktuálne zažívajú ľudia, ktorí brali hypotéky v 2021 za 1% a banky im aktuálne ponúkajú sadzby 4%). Môže sa ľahko stáť, že splátka hypotéky + nákladov na byt bude vyššia alebo rovná splátke nájmu. V ideálnom prípade môžete zvýšiť nájom, ale ak situácia na trhu nebude pozitívna a nájmy nebudú rásť, tak budete musieť dotovať investičný byt z vášho hlavného príjmu.

6. Zmena legislatívy (dane, poplatky za smeti, zákony,…):

Pravidlá prenájmov a dane sa môžu meniť. Napríklad zavedenie vyšších daní z prenájmu alebo prísnejšie regulácie krátkodobých prenájmov môžu výrazne ovplyvniť ziskovosť vašej investície.

7. Likvidita:

Na rozdiel od akciových fondov byt nepredáte za pár dní. Ak potrebujete urgentne získať peniaze, môže trvať mesiace, pokiaľ nájdete kupujúceho za požadovanú cenu. Ak potrebujete urgentne peniaze, tak musíte predať pod cenu – takže prídete o zisk, prípadne si spôsobíte stratu.

8. Závislosť na lokalite:

Ak vyberiete nevhodnú lokalitu, môže sa váš byt stať stratovou investíciou. Analýza trhu a lokality je preto kľúčová. Mnoho miest na Slovensku má problém s úbytkom obyvateľov.

9. Emocionálny faktor:

Pri investíciách do nehnuteľností môžu emócie zohrávať väčšiu úlohu než pri iných investíciách. Ľudia majú tendenciu „pripútať“ sa k bytu a robiť rozhodnutia, ktoré nemusia byť z finančného hľadiska najrozumnejšie.

Hypotéka alebo hotovosť: Ako financovať investičný byt?

Ak uvažujete o kúpe investičného bytu, dôležité je rozhodnúť sa, či ho financovať z vlastných úspor alebo cez hypotéku. Obe možnosti majú svoje výhody a nevýhody:

- Hypotéka:

- Výhoda je v možnosti pákového efektu – aj s nižším počiatočným kapitálom môžete kúpiť hodnotnejšiu nehnuteľnosť. Navyše, náklady na hypotéku (úroky) si viete dať do nákladov v rámci daňového priznania.

- V niektorých prípadoch viete získať 100% hypotéku na byt a tým pádom nepotrebujete vlastné zdroje/alebo ich potrebujete minimum.

- Nevýhodou sú vyššie náklady na splácanie a závislosť na úrokových sadzbách, ktoré môžu výrazne narásť.

- Hotovosť:

- Výhodou je, že väčšia časť z nájmu zostane Vám, lebo nemusíte splácať záväzok voči banke. Tento prístup je vhodný pre investorov, ktorí preferujú minimálne riziko a stabilný cashflow.

- Nevýhodou je vyšší počiatočný kapitál, ktorý by mohol byť rozdelený medzi viacero investičných možností.

Jednoduchý príklad na ilustráciu – prepočet návratnosti kúpy investičného bytu v súčasnej dobe:

- Kúpna cena bytu: 150 000 €

- Mesačné nájomné: 650€

- Mesačné náklady (energie, fond opráv): 200€

- Hypotéka 80% a 20% vlastné zdroje alebo 100% hotovosť

- Parametre hypotéky: splatnosť 30 rokov, úroková sadzba 3,8%

1. Kúpa investičného bytu v hotovosti

- Kúpna cena/vložené investície: 150 000 €

- Ročný príjem z nájmu: 650 € * 12 = 7 800 €

- Ročné náklady: 200 € * 12 = 2 400 €

Ročný zisk: 7 800 € – 2 400 € = + 5 400 €

ROI (v hotovosti ): ROI= Čistý ročný zisk/vložené investície = 5 400€/150 000€ = 3,6% p. a.

Poznámka: Investícia na hotovosť nevyžaduje mesačné splátky hypotéky, ale ROI je nižšia, pretože celková investícia je 150 000 €.

2.Kúpa investičného bytu na hypotéku

- Hypotéka (80%): 120 000 € (úver)

- Vlastné zdroje/vložené investície (20%): 30 000 €

- Mesačná splátka hypotéky = cca 568,40 €

- Ročné splátky hypotéky: 568,40 € * 12 = 6 820,80 €

- Ročný príjem z nájmu: 650 € * 12 = 7 800 €

- Ročné náklady : 200 € * 12 = 2 400 €

Ročný zisk: 7 800 € – (2 400 € + 6 820,80 €) = -1 420,80 € (negatívny cash flow)

ROI (hypotéka ): ROI= Čistý ročný zisk/vložené investície = 1420,80€/30 000€ = – 4,74% p. a.

Poznámka: Investícia na hypotéku generuje negatívny cash flow, pretože mesačná splátka hypotéky je vyššia než nájomný príjem, aj keď vlastné náklady sú nižšie.

V tomto prípade je kúpa investičného bytu v hotovosti výhodnejšia z pohľadu ROI, pretože pri hypotéke dochádza k negatívnemu cash flow. ALE nie vždy to tak platí. Lebo cudzie peniaze sú lacnejšie ako vlastné.

Ak by sme chceli v tomto prípade byť aspoň na nule, tak musíme byť chyť schopný prenajať byt aspoň za 696,30 €/mes.

Ako vypočítať, či sa oplatí kúpiť investičný byt?

Pred kúpou je potrebné prepočítať, či bude investičný byt ziskový. Využiť môžete komplexnú kalkulačku investičného bytu ktorá za vás vypočíta všetko dôležité. Kalkulačka počíta s:

- s nárastom cien nájmu

- s nárastom cien nehnuteľnosti

- hypotékou

- nákladmi (energie, dane z nehnuteľnosti/príjmu/ubytovania, poistenie, fond opráv)

- priemernou infláciou

- vypočíta minimálny potrebný nájom

- vypočíta obdobie kedy sa Vám vráti 100% investície (inflexný bod)

- vypočíta ROI

Parametre na zváženie pri kúpe investičnej nehnuteľnosti:

- Dobrá lokalita – ideálne miesto, kde ľudia chodia za prácou a štúdiom, napr. investičné byty v Bratislave alebo Košiciach. Nevyberajte lokality kde klesá počet obyvateľov.

- Mali by ste byť ziskový – ročný príjem z prenájmu by mal byť vyšší ako všetky náklady vrátane splátok hypotéky, energií a daní. Minimálne akceptovaná situácia by mala byť taká, kedy nájom pokryje všetky náklady a budete na nule.

- Návratnosť investície (ROI) by mala byť aspoň 3% p. a., pretože pri alternatívnych riešeniach viete aj pri veľmi konzervatívnej investícii zhodnocovať peniaze minimálne od 2 – 5% ročne a s dynamickými riešeniami aj okolo 10% ročne.

S akým nárastom cien bytu/nájmu môžem počítať?

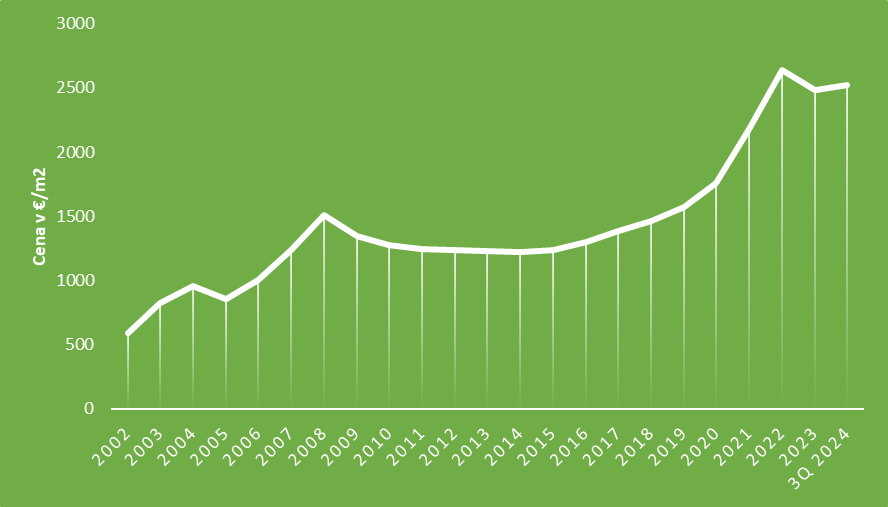

Vývoj cien nehnuteľností na Slovensku vyjadrený v eurách na m2

Pri raste cien nehnuteľností viete počítať priemerne s 6,81 %. p. a. (priemerný výnos od roku 2002 podľa štatistík Národnej banky Slovenska). Výška nájmu taktiež rastie, môžete počítať priemerne s ročným nárastom okolo 5%.

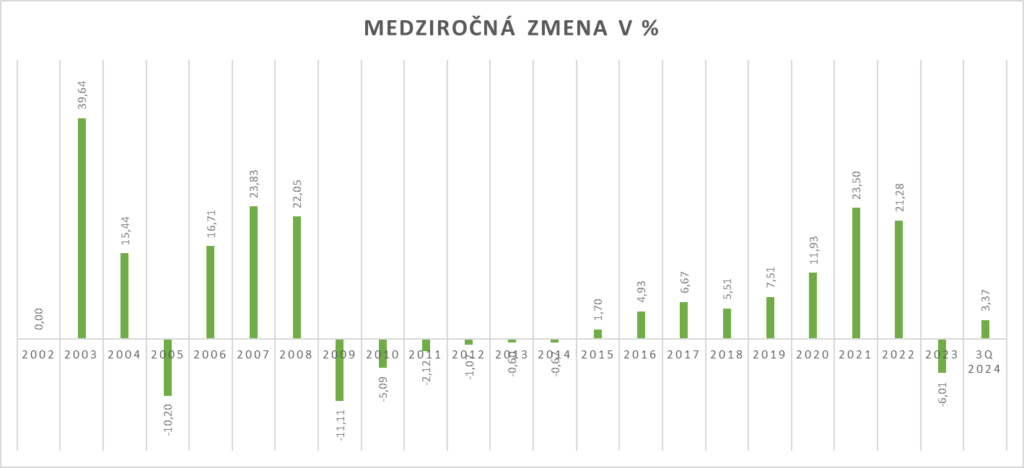

!Pozor, ide o investíciu ako každú inú – na Slovensku sme mali obdobia, kedy ceny bytov rapídne klesli, napr. v roku 2005 a 2009 o 10% medziročne, naposledy v r 2023 o 6%.

Ako môžete vidieť nižšie na grafe, ceny nehnuteľností na Slovensku majú aj obdobia poklesov – kríz:

Alternatívny k investičným bytom

Alternatívy k investičným bytom môžu ponúknuť zaujímavé možnosti zhodnocovania peňazí bez potreby spravovať nehnuteľnosti. Medzi hlavné alternatívy patria:

- Realitné fondy: umožňujú podieľať sa na výnosoch z nehnuteľností bez nutnosti kúpy a starostlivosti o konkrétnu nehnuteľnosť. Investujú do komerčných budov (kancelárske budovy, nákupné centrá, sklady, ….) alebo aj do rezidenčných nehnuteľností, čo poskytuje diverzifikáciu a stabilitu. Sú vhodné pre tých, ktorí hľadajú nižšie riziko a stabilný výnos od 3,5 – 6% p. a. (pre bežných klientov) a realitné fondy pre kvalifikovaných investorov prinášajú výnosy aj 10 – 15 % p. a.

- Podielové fondy: Tieto fondy kombinujú investície do rôznych aktív, ako sú akcie, dlhopisy alebo nehnuteľnosti, a umožňujú rozloženie rizika. Môžu ponúknuť stabilný výnos a vhodné možnosti pre dlhodobých investorov. Výnos sa pohybuje od 3 – 8% ročne. Majú vyššie náklady a zdaňujú sa.

- ETF akciové fondy: ETF fondy sú populárne pre svoju flexibilitu a nízke náklady. ETF fondy zamerané na celý svet dlhodobo prinášajú stabilné výnos s maximálny rozložením rizika, napr. do 1500 najväčších spoločností sveta. Výnos sa pohybuje dlhodobo od 8 – 12% ročne (závisí od fondu).

Záver: Je investičný byt pre vás?

Investičný byt môže byť výborným spôsobom, ako si vytvoriť pasívny príjem a dlhodobo zhodnotiť svoj majetok. Dôležité je však zohľadniť všetky výhody, riziká a hlavne vybrať vhodnú nehnuteľnosť.

👉 Vyskúšajte kalkulačku: Zistite, aká je návratnosť vášho investičného bytu.

📞 Rezervujte konzultáciu: Nechajte si poradiť od odborníka – vyberte si čas, ktorý vám vyhovuje.